Как повысить эффективность алготрейдинга

Как повысить эффективность алготрейдинга или размещение свободных остатков в безрисковых активах.

В сети доступнодостаточно много полезных информационных статей из области управления рисками, мани-менеджмента, эффективного управления капиталом, построения торговых систем и т.п. Однако, вопросам эффективного использования рабочего капитала (особенно когда дело касается размещения свободных остатков) внимание фактически не уделяется. Хотя именно отдел управления ликвидностью и свободными денежными остатками (в миру называемый казначейством) является ключевым звеном во всех банковских и финансовых организациях. Даже известная всем объединенная «Московская биржа» более половины своей прибыли зарабатывает за счет депонирования свободных средств клиентов, и лишь порядка 40% – за счет «комиссионных» со сделок. Таким образом, при правильном подходе любой биржевой трейдер способен повысить «отдачу» от своего рабочего капитала, не неся при этом никаких дополнительных расходов и неудобств. Ключевым моментом в данном случае является используемая торговая площадка. Важно понимать, что для эффективного управления свободными остатками необходимым условием является наличие этих самым остатков. Например, в случае торговли акциями в фондовой секции ММВБ – невозможно купить ценных бумаг на 1 млн. рублей, имея на счете меньшую сумму («плечо» в расчет не берем, т.к. за него брокер берет дополнительную плату), если же проводить сделки в срочной секции биржи, то для покупки фьючерсов на те же ценные бумаги на сумму 1 млн. рублей по факту будет достаточно всего 100 000 рублей (что составляет величину т.н. «гарантийного обеспечения»), а 900 000 рублей будут для нас теми самыми свободными остатками, которые можно прибыльно разместить в безрисковых активах.

Для частного трейдера сейчас доступны два основных вида безрисковых инструментов: внебиржевой – банковский депозит и биржевой – облигации. С нюансами вложения денег на банковский депозит знаком, пожалуй, каждый. Напомним лишь основные моменты: суммы до 1 400 000 рублей застрахованы государством, НДФЛ с процентного дохода не выплачивается, максимальные ставки банк предлагает по срочным вкладам длиной от 1 года (при досрочном снятии денег практически весь доход теряется). С облигациями ситуация интереснее: более широкий набор эмитентов и предлагаемых доходностей (от государственных бумаг до различных Обществ с Ограниченной Ответственностью), а также больше возможностей для маневра, что называется «в процессе». При этом государство никак не страхует вложения в облигации от неисполнения эмитентом своих обязательств, кроме того НДФЛ с прибыли в обязательном порядке будет удержан брокером. Облигации будут оптимальным выбором для человека с крупным инвестиционным счетом (несколько млн. долларов), которому непосредственно интересны все происходящие на долговом рынке процессы. При правильном подходе и определенном уровне удачи облигационный портфель способен в разы обгонять доходность среднестатистического банковского депозита. Если же трейдер обладает не очень крупным счетом (несколько млн. рублей) и его интересует только конечная цифра доходности без всяких «неожиданностей» в процессе – идеальным вариантом будет банковский депозит. Также многое зависит и от текущей рыночной конъюнктуры: процентные ставки, также как и цены на облигации, имеют свойство динамически изменяться во времени.

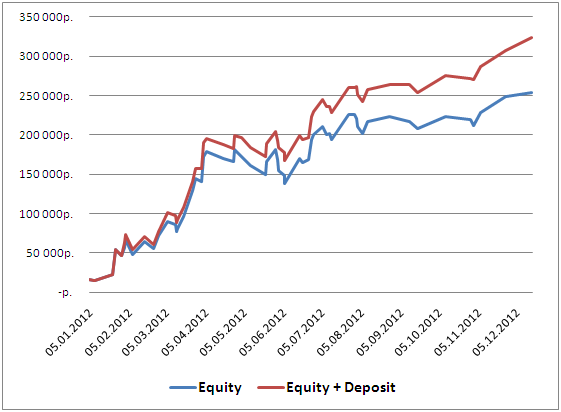

Для полного понимания всей пользы эффективного управления свободными остатками рассмотрим практический пример. Перенесемся в начало 2012 года. Вводные данные – на счете 1 млн. рублей, и существует огромное желание выгодно его инвестировать. В качестве инструмента будем использовать одну из наших стратегий – робот «PROFIT HUNTER» (хотя данная методика вполне подойдет и для любого другого формализованного и оттестированного алгоритма). Теперь произведем простой расчет объема позиций исходя из принимаемого инвестором уровня риска и максимальной исторической просадки алгоритма. Максимальная историческая просадка наблюдалась в начале 20129 года и составляла – 13670 пунктов на 1 контракт (в рублях около 14 000 рублей). Но с учетом того, что просадка имеет свойство обновляться со временем даже у устойчивых алгоритмов высокого качества, задел по просадке будем использовать в полтора раза выше тестовой, т.е. 14 000 * 1,5 = 21 000 рублей. Теперь устанавливаем лимит возможных потерь от первоначального счета в 1 млн. рублей – он составит 20% или 200 000 рублей. Терять больше этой суммы мы не готовы, даже при самом неблагоприятном раскладе. Далее исходя из общего лимита потерь и максимальной просадки нашего алгоритма рассчитываем рабочий объем: 200 000 / 21 000 = 9,52. Округляем до целого: 9 контрактов. Таким образом, с высокой долей вероятности нам удалось выяснить, что торгую по выбранному алгоритму 9 контрактов фьючерса на индекс РТС, просадка не превысит 20% (200 000 рублей) от начального уровня. Следующим шагом станет расчет величины эффективного рабочего капитала исходя из уровня гарантийного обеспечения (ГО) фьючерса на индекс РТС. Соответственно, все что останется за пределами этой величины и будет являться «свободными остатками». В среднем ГО составляет 12 500 рублей на контракт, а значит для торговли нашим объемом в 9 контрактов вполне достаточно резерва в 112 500 рублей (округлим до 115 000 рублей). Прибавляя к найденной величине задел на возможную просадку (200 000 рублей), получим итоговую величину эффективного рабочего капитала в 315 000 рублей. Этой суммы будет вполне достаточно, чтобы без проблем торговать 9 контрактов по заданному алгоритму и выдержать просадку в 1.5 раза превышающую максимальную историческую. Оставшиеся от первоначальной суммы 685 000 рублей и будут являться свободными остатками, которые можно разместить в безрисковые инструменты. В качестве подобного инструмента выберем банковский депозит под 10% на 12 месяцев с ежемесячной выплатой процентов. На рисунке видна динамика доходности в двух случаях: простая торговля по алгоритму и торговля по алгоритму + размещение остатков на депозите.

По итогам года разница в доходностях составила 7% (253 969 рублей или 25,4% против 323 969 рублей или 32,4%), а фактическая просадка в течение года снизилась с 4,36% до 3,19%. Согласитесь, неплохая премия, особенно учитывая тот факт, что каких-либо дополнительных трудозатрат прилагать для этого не пришлось. Аналогичные вычисления можно провести для любого алгоритма, зная максимальную историческую просадку стратегии и фактический лимит средств, который вы готовы потерять в случае неблагоприятного расклада.

Если вам интересна эта тема – Записывайтесь к нам на обучение и вы научитесь создавать своих торговых роботов, при при этом Вам совершенно не надо обладать знаниями языков программирования! Мы учим создавать торговых роботов в самой современной программе TSLab.

Навигация

Предыдущая статья: ← Создание торговых роботов. QPILE / WealthLab / TSLab / StockSharp

Следующая статья: VPS ХОСТИНГ. VDS ХОСТИНГ →

-

Как подгрузить скрипт на API в ТСЛаб

- Переходим на Сентябрьские контракты. Расписание на Праздники 12 июня.

-

Ложный прорыв / Ложный пробой /

- Как удалять места склейки котировок при тестирования в TSLab

-

Ольга Воротникова

“База знаний и умений, которую Дмитрий в нас заложил, вполне достаточна для работы и для дальнейшего развития”